據(jù)國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,2018年一季度,我國GDP為198783億元,按可比價格計算,比上年同期增長6.8%,比上年同期回落0.1個百分點,與上年三、四季度持平,總體上呈現(xiàn)出穩(wěn)定性增強的特征,延續(xù)了近年來平穩(wěn)增長的態(tài)勢。一季度全國工業(yè)生產(chǎn)增勢良好,結(jié)構(gòu)持續(xù)優(yōu)化,效益繼續(xù)改善,延續(xù)了去年以來穩(wěn)中向好的運行態(tài)勢,實現(xiàn)了良好開局。

中國超硬材料網(wǎng)、中國磨料磨具網(wǎng)、中國涂附磨具網(wǎng)分領(lǐng)域采集了磨料磨具下游10個行業(yè)一季度經(jīng)濟運行數(shù)據(jù),以觀磨料磨具行業(yè)景氣度。

一、汽車

汽車產(chǎn)量下降1.36% 新能源持續(xù)走高

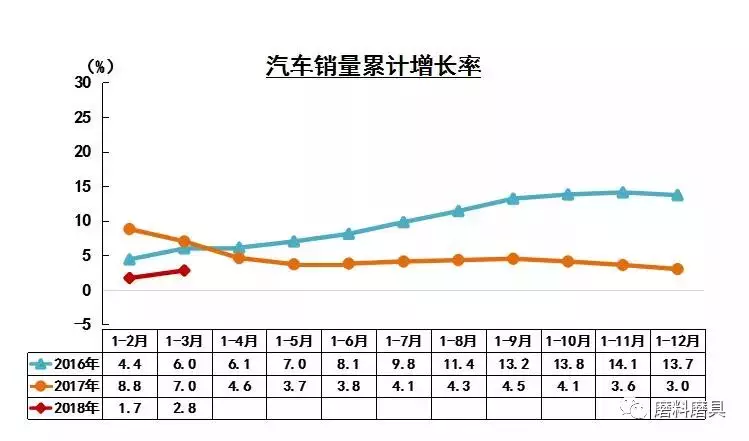

2018年一季度,我國汽車產(chǎn)銷量分別達(dá)到702.22萬輛和718.27萬輛,其中,產(chǎn)量同比下降1.36%,降幅較1-2月收窄1.45個百分點,而銷量則增長2.79%,增速比1-2月提升1.07個百分點。2018年1季度我國汽車銷量走勢與往年吻合,這也說明我國汽車市場正處于穩(wěn)定增長狀態(tài)。

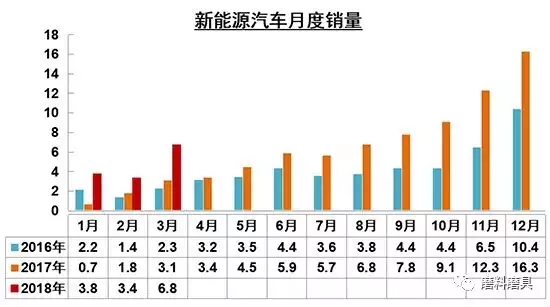

而在增速放緩的車市中,新能源汽車不懼補貼政策的退坡仍然保持高速增長,則成為車市一大亮點。值得注意的是,目前正處于新版新能源補貼政策正式實施前的過渡期,6月12日前上牌的新能源乘用車、新能源客車按照此前對應(yīng)標(biāo)準(zhǔn)的0.7倍補貼;而隨著審核更嚴(yán)格、優(yōu)惠幅度更低的新版新能源汽車補貼政策在6月12日正式實施,到時新能源汽車市場是否會陷入低谷,引人關(guān)注。雖然在新能源車補貼政策退坡、調(diào)整期間,消費者購車與車企銷售思路都會略有變化,但持續(xù)高增長的銷量,也說明需求快速增長的新能源車,銷售受政策影響將越來越小。

1季度,國內(nèi)新能源汽車?yán)塾嫯a(chǎn)銷分別為15萬輛和14.3萬輛,同比分別增長156.9%和154.3%。其中純電動汽車?yán)塾嫯a(chǎn)銷分別為10.8萬輛和10.2萬輛,同比分別增長124.7%和131%;插電式混合動力汽車?yán)塾嫯a(chǎn)銷分別為4.2萬輛和4萬輛,同比分別增長305.3%和242.6%。

觀點:新能源汽車的蓬勃發(fā)展、成為主流是大勢所趨,與之相對應(yīng)的是傳統(tǒng)汽車市場未來將承壓,建議與汽車業(yè)相關(guān)的磨企依靠原有的資源實現(xiàn)在新能源汽車領(lǐng)域的二次再發(fā)展。

二、工程機械

據(jù)工信部統(tǒng)計顯示,今年一季度我國工程機械行業(yè)繼續(xù)保持又穩(wěn)又好發(fā)展勢頭,包括挖掘機、裝載機、汽車起重機等各產(chǎn)品線都有大幅增長。數(shù)據(jù)統(tǒng)計,一季度工程機械銷量同比增長在30%以上,個別產(chǎn)品漲幅更大。

據(jù)統(tǒng)計,今年1-2月份,裝載機產(chǎn)量同比增長31.8%;壓實機械產(chǎn)量同比增長29.5%;起重機產(chǎn)量同比增長21.2%;水泥專用設(shè)備產(chǎn)量同比增長9.4%;混凝土機械產(chǎn)量同比增長6.1%;電動叉車產(chǎn)量同比增長28.6%;內(nèi)燃叉車產(chǎn)量同比增長2.4%。

挖掘機作為工程機械行業(yè)的“先行軍”,漲幅也是各產(chǎn)品中最大的。根據(jù)中國工程機械工業(yè)協(xié)會挖掘機械分會行業(yè)統(tǒng)計數(shù)據(jù),一季度共計銷售各類挖掘機60061臺,同比漲幅48.4%,其中國內(nèi)市場銷量為55913臺,同比增長45.4%;出口銷量4131臺,同比增長105.1%。3月份,共計銷售各類挖掘機械產(chǎn)品38261臺,同比漲幅78.9%,這是近幾年歷史最好水平。除了挖掘機之外,工程機械其它類產(chǎn)品也均實現(xiàn)不同程度的上漲,整個工程機械行業(yè)展現(xiàn)出一片蒸蒸日上的態(tài)勢!

多種因素拉動銷量持續(xù)增長。今年的政府工作報告中提到,在重大基礎(chǔ)設(shè)施建設(shè)上的投資,比去年增加了幾百億。現(xiàn)在,很多地方都在力推建設(shè)高鐵、高速公路,還有發(fā)電領(lǐng)域的規(guī)劃。基礎(chǔ)設(shè)施建設(shè)領(lǐng)域的投入,是工程機械行業(yè)發(fā)展的一個關(guān)鍵點。

不僅僅國內(nèi)形勢一片大好,隨著一帶一路倡議的持續(xù)推進(jìn),工程機械出口增長也在不斷加速。以挖掘機為例,今年一季度挖掘機出口達(dá)到4131臺,實現(xiàn)了翻番增長。未來海外市場的發(fā)展也將成為工程機械行業(yè)的一大亮點。

作為此輪工程機械行業(yè)大幅回暖的主要因素,產(chǎn)品更新?lián)Q代的需求也進(jìn)一步釋放。業(yè)內(nèi)專家推算2017年更新?lián)Q代需求占比已達(dá)67.8%;隨著環(huán)保政策的實施,預(yù)計今年設(shè)備更新需求占比有望達(dá)到70%。未來2年內(nèi),隨著國4標(biāo)準(zhǔn)的到來,產(chǎn)品更新?lián)Q代需求可能進(jìn)一步擴大。

觀點:與工程機械相關(guān)磨企大面將持續(xù)利好。

三、船舶

工信部統(tǒng)計數(shù)據(jù)顯示,2018年1-3月,中國造船完工量853萬載重噸,同比下降45.9%,其中海船為302萬修正總噸;新承接船舶訂單量1553萬載重噸,同比增長180%,其中海船為403萬修正總噸。

截至3月底,手持船舶訂單量9369萬載重噸,同比增長5.7%,其中海船為2974萬修正總噸,出口船舶占總量的90.6%。

1-3月,中國造船完工量、新接訂單量、手持訂單量以載重噸計分別占世界市場份額的36.7%、60.4%和46.4%,與去年同期相比分別下降10.4個百分點、增長6.4個百分點和2.6個百分點。

觀點:和10年前相比,如今造船業(yè)成交量仍處低位,而結(jié)合去年以來相關(guān)數(shù)據(jù)分析,造船業(yè)在逐步擺脫過去的低質(zhì)量發(fā)展。作為周期性行業(yè),造船業(yè)一季度數(shù)據(jù)表現(xiàn)出低位反彈,顯示回暖跡象。總體比去年同期要好得多,景氣度要明顯高于去年。

四、機床

2018年1-2月,金屬切削機床產(chǎn)量同比增長6.1%,其中數(shù)控金屬切削機床產(chǎn)量同比增長8%,金屬成形機床產(chǎn)量同比下降2.2%。金屬切削工具和鑄造機械產(chǎn)量分別同比下降1.7%和16%。

2018年我國機床工具行業(yè)止跌企穩(wěn),將呈底部平穩(wěn)運行趨勢。在高端機床方面,行業(yè)自主創(chuàng)新的意愿更為強烈,以減少對進(jìn)口的依賴。

五、光伏

產(chǎn)業(yè)規(guī)模保持穩(wěn)定。截止2018年2月底,國內(nèi)在產(chǎn)多晶硅企業(yè)24家(包括正常檢修企業(yè)),有效產(chǎn)能共計29.3萬噸/年,1-2月產(chǎn)量共計4.77萬噸,同比增加27.2%[1]。2018年1-2月,我國組件產(chǎn)量達(dá)到8GW左右,與2017年同期基本持平,略有下降。在產(chǎn)多晶硅企業(yè)均滿產(chǎn)甚至超產(chǎn)運行,組件環(huán)節(jié)產(chǎn)量大多來自海外訂單拉動,統(tǒng)計的4家龍頭組件企業(yè)國內(nèi)訂單出貨量僅占總出貨量的20%,大多數(shù)中小企業(yè)由于國內(nèi)市場不旺產(chǎn)能利用率較低,行業(yè)平均產(chǎn)能利用率65%左右。1-2月新增光伏裝機8.5GW,但實際市場需求有限。1月太陽能電池產(chǎn)品出口金額10.54億元,同比增長28.1%,環(huán)比下降3.8%。

產(chǎn)品價格繼續(xù)下滑。由于一季度為傳統(tǒng)裝機淡季,并且春節(jié)在2月份,影響了1月和3月的上游生產(chǎn)和下游裝機,市場需求量下滑,加之光伏行業(yè)技術(shù)進(jìn)步繼續(xù)推進(jìn),導(dǎo)致光伏產(chǎn)品價格繼續(xù)下滑,如下圖所示。多晶硅來看,產(chǎn)品價格由1月的150元/kg降至目前的124元/kg,也有115元/kg的報價出現(xiàn)。多晶硅片目前3.6-3.7元/片,單晶硅片4.3-4.5元/片,組件價格在2.5-2.6元/W左右。

圖2018年1-3月光伏產(chǎn)品價格變化情況

全球市場將會放緩。全球2018年市場有可能會出現(xiàn)負(fù)增長,在90-95GW。美國受201影響,價格上升可能導(dǎo)致裝機量減少,加之囤積的5GW庫存,實際需求量預(yù)計只有6GW。日本由于光伏補貼繼續(xù)減少,光伏從業(yè)者數(shù)量也急劇下降,因此市場可能降至5GW。印度受反傾銷政策影響市場需求也會下滑。中國樂觀情況下可能會有45GW,同比下滑15%,并且超過5GW規(guī)模的未批先建項目將會占用普通電站指標(biāo)規(guī)模,不產(chǎn)生新增需求。悲觀情況下,如果不發(fā)布普通電站指標(biāo),并將分布式納入規(guī)模管理,市場可能降至35GW。雖然歐洲、南美、中美、中東、澳洲等國家和地區(qū)光伏市場將會出現(xiàn)增長,但由于增量小或體量小,不足以彌補前三大市場下滑帶來的全球總裝機量的減少。

全行業(yè)面臨較大價格壓力。整體來看,上半年光伏產(chǎn)品價格將保持穩(wěn)定,但下半年受市場需求放緩及新增產(chǎn)能釋放的影響,產(chǎn)品價格將會出現(xiàn)下滑。多晶硅方面,三季度以前穩(wěn)定在120元/kg左右,但隨著四季度新增產(chǎn)能的集中釋放,四季度多晶硅產(chǎn)品價格將會降至110元/kg。由于產(chǎn)能增長迅速,至2019年產(chǎn)品價格可能跌破100元/kg。而國家對于自備電廠政策開始收緊,可能會抬高企業(yè)生產(chǎn)成本,此消彼長導(dǎo)致多晶硅利潤收縮,預(yù)計將會淘汰一批成本競爭力不高的企業(yè)。硅片方面,預(yù)計下半年多晶硅片將降至3.3-3.4元/片,企業(yè)僅能保持財務(wù)上的收支平衡。組件方面,2017年組件盈利能力較差,好的企業(yè)也僅有1%左右的凈利潤率。預(yù)計至2018年底產(chǎn)品價格可能降至2-2.1元/W,并且由于玻璃、鋁邊框等原材料價格上漲以及終端價格的持續(xù)下滑,成本壓力愈來愈大。

觀點:與光伏相關(guān)磨料磨具企業(yè),短期行情可期,建議中長期做好抗風(fēng)險準(zhǔn)備。

六、鋼鐵

據(jù)國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,2018年3月份我國粗鋼產(chǎn)量7398萬噸,同比增長4.5%,3月份全國粗鋼日均產(chǎn)量238.65萬噸,環(huán)比上升2.92%;1-3月份我國粗鋼產(chǎn)量21215萬噸,同比增長5.4%。

2018年3月份我國生鐵產(chǎn)量6046萬噸,同比下降1.1%,3月份生鐵日均產(chǎn)量195.03萬噸,環(huán)比上升1.55%;1-3月份我國生鐵產(chǎn)量17500萬噸,同比下降1.2%。

2018年3月份我國鋼材產(chǎn)量8977萬噸,同比增長4.2%,3月份鋼材日均產(chǎn)量289.58萬噸,環(huán)比上升7.43%;1-3月份我國鋼材產(chǎn)量24693萬噸,同比增長4.7%。

世界鋼鐵協(xié)會近日發(fā)布了2018年4月編制的短期鋼鐵需求預(yù)測結(jié)果。世界鋼鐵協(xié)會預(yù)測全球鋼鐵需求2018年將達(dá)到16.161億噸,較2017年增長1.8%。到2019年,預(yù)計全球鋼鐵需求將增長0.7%,達(dá)到16.267億噸。

未來幾年,得益于發(fā)達(dá)經(jīng)濟體投資復(fù)蘇及信心水平不斷提振,全球經(jīng)濟形勢預(yù)計將繼續(xù)保持良好勢頭。受益于此,發(fā)達(dá)經(jīng)濟體和發(fā)展中經(jīng)濟體的鋼鐵需求有望持續(xù)增長,受風(fēng)險因素影響則相對有限。然而,貿(mào)易緊張局勢加劇可能帶來的負(fù)面影響,以及美國和歐盟可能加息,或?qū)⑾魅醍?dāng)前的增長勢頭。

中國鋼鐵需求增長將重回放緩態(tài)勢

2018年和2019年,隨著政府繼續(xù)將增長動力轉(zhuǎn)向消費,投資活動增長或?qū)⑦M(jìn)一步減速。預(yù)計2018年的鋼鐵需求將保持平穩(wěn)。到2019年,隨著建筑活動進(jìn)一步放緩,鋼鐵需求預(yù)計將下降2.0%。制造業(yè)和機械行業(yè)有望在強勁的全球經(jīng)濟的支撐下保持正增長,而汽車和家用電器行業(yè)的用鋼需求預(yù)計將放緩。

發(fā)達(dá)經(jīng)濟體的鋼鐵需求前景依然強勁

發(fā)達(dá)國家的鋼鐵需求預(yù)計在2018年將增長1.8%,到2019年將降至1.1%。在高漲的消費者信心、收入增長及低利率提振消費和投資活動等強勁的經(jīng)濟基本面支撐下,美國鋼鐵需求前景依然強勁。美元貶值和投資活動增加支撐著制造業(yè),而房價不斷上漲及非住宅行業(yè)穩(wěn)定增長預(yù)示建筑業(yè)基本面良好。盡管近期的稅制改革有望通過對投資活動產(chǎn)生積極影響,進(jìn)而拉動鋼鐵需求,但人們對經(jīng)濟可能過熱的擔(dān)憂有所加劇。已公布的基礎(chǔ)設(shè)施建設(shè)計劃在短期內(nèi)不太可能影響鋼鐵需求。

歐盟經(jīng)濟發(fā)展勢頭強勁,各國經(jīng)濟復(fù)蘇范圍不斷擴大。在強勁的國內(nèi)和外部需求的共同推動下,投資活動預(yù)計仍將是主要增長動力,而低通脹、工資和實際收入增長將支撐私人消費。鋼鐵需求將從非住宅建設(shè)和強勁制造業(yè)活動中獲得支撐。

歐盟和美國的汽車用鋼行業(yè)受飽和效應(yīng)及利率上升因素影響增長將會放緩,而機械用鋼行業(yè)預(yù)計將從投資活動的增長中獲益。預(yù)計美國和歐盟的貨幣緊縮政策將導(dǎo)致2019年鋼鐵需求增長放緩。日本的鋼鐵需求受益于投資信心的改善和政府的刺激政策,但經(jīng)濟增長的范圍將繼續(xù)受到人口老齡化等結(jié)構(gòu)性因素的限制。

盡管消費者信心有所改善,但韓國的鋼鐵需求增長將受到消費者債務(wù)高企、建筑業(yè)疲軟以及造船業(yè)低迷的制約。

發(fā)展中經(jīng)濟體的復(fù)蘇勢頭強勁,但仍須積蓄動能

新興經(jīng)濟體和發(fā)展中經(jīng)濟體(除中國以外)的鋼鐵需求預(yù)計將在2018年和2019年分別增長4.9%和4.5%。

石油和大宗商品價格的回升改善了中東和北非國家的鋼鐵需求前景。如果地緣政治穩(wěn)定得以實現(xiàn),該地區(qū)的鋼鐵需求前景可能會因重建活動而進(jìn)一步改善。

俄羅斯和巴西經(jīng)濟的溫和復(fù)蘇有望持續(xù)。俄羅斯的經(jīng)濟復(fù)蘇將受到信貸擴張、寬松的貨幣政策和消費者與企業(yè)信心改善的支撐。2017年初,巴西經(jīng)濟開始走出深度衰退,但這種復(fù)蘇勢頭的可持續(xù)性仍存在不確定性。此外,建筑活動恢復(fù)緩慢。其他拉丁美洲國家經(jīng)濟也開始走向復(fù)蘇,如果實施改革,該地區(qū)的經(jīng)濟增長可能會加速,但即將到來的選舉會帶來不確定性。

在政府采取支持性措施的支持下,土耳其的鋼鐵需求在2017年表現(xiàn)強勁。隨著經(jīng)濟刺激政策的影響逐步減弱,鋼鐵需求小幅放緩,但土耳其的鋼鐵需求預(yù)計將在2018、2019年實現(xiàn)穩(wěn)定增長。

印度經(jīng)濟正從貨幣改革和商品和服務(wù)稅實施的影響中企穩(wěn),鋼鐵需求受公共投資推動有望逐步增速。疲軟的私人投資限制鋼鐵需求的強勁增長。

東盟5國的鋼鐵需求在2017年有所下降,主要是受建筑活動放緩和去庫存化影響,然而,在基礎(chǔ)設(shè)施投資的支撐下,2018和2019年鋼鐵需求預(yù)計將重獲增長動能。

觀點:與鋼鐵產(chǎn)業(yè)相關(guān)磨企受國別、行業(yè)發(fā)展差異呈現(xiàn)出不同景氣度,建議有的放矢,有選擇性的開發(fā)市場。

七、原油

2018一季度我國原油產(chǎn)量4633萬噸,同比下降2.0%,降幅比去年同期收窄4.8個百分點。3月份,原油生產(chǎn)同比下降2.2%,日均產(chǎn)量51.5萬噸。

國際能源署(IEA)公布最新月報顯示,3月全球原油供應(yīng)量下降12萬桶至9780萬桶/日,因石油輸出國組織(OPEC)產(chǎn)量下滑抵消美國產(chǎn)量增幅。經(jīng)合組織成員國原油庫存2月下滑2600萬桶至28.4億桶,距離5年平均水平還有3000萬桶的差距。

石油輸出國組織(OPEC)最新月報顯示,3月OPEC原油產(chǎn)量環(huán)比下降20.14萬桶/日至3196萬桶/日,觸及一年來最低水平,因委內(nèi)瑞拉原油產(chǎn)量繼續(xù)下滑,較2月減少5.53萬桶/日。沙特也在2月基礎(chǔ)上進(jìn)一步削減了4.69萬桶/日,而安哥拉和利比亞產(chǎn)量也大幅下滑。不過阿聯(lián)酋3月產(chǎn)量環(huán)比增長4.49萬桶/日。需求方面,OPEC將2018年全球原油需求增速上調(diào)3萬桶/日至163萬桶/日。OPEC表示,2018年全球原油需求目前已經(jīng)達(dá)到9870萬桶/日,到第四季度時,我們有望看到原油需求突破1億桶/日的歷史性關(guān)口。此外,經(jīng)合組織原油庫存也在持續(xù)下降,目前距5年均線目標(biāo)還差4300萬桶。

美國能源信息署(EIA)4月10日發(fā)布短期能源展望報告稱,將2018年全球原油需求增速預(yù)期上調(diào)9萬桶/日至179萬桶/日,并將2019年全球原油需求增速預(yù)期上調(diào)13萬至185萬桶/日。美國方面,EIA預(yù)計2018年美國原油需求增速為50萬桶/日,此前預(yù)期為47萬桶/日;預(yù)計2019年美國原油需求增速為32萬桶/日,此前預(yù)期為36萬桶/日。

熟悉行業(yè)內(nèi)部的消息人士表示,OPEC成員國有望在今年6月舉行會議時將減產(chǎn)協(xié)議延長至2019年。沙特能源部長法利赫(Khalid al-Falih)近日曾發(fā)表講話稱,OPEC成員國需要繼續(xù)和俄羅斯等非OPEC產(chǎn)油國進(jìn)行合作,共同將減產(chǎn)行動延長至2019年,從而改善全球油市供應(yīng)過剩局面。目前以沙特為首的OPEC已經(jīng)將減產(chǎn)協(xié)議延長至2018年底,看似減產(chǎn)協(xié)議有望在年內(nèi)得到再一次延長。

美國油服公司貝克休斯(Baker Hughes)4月13日公布數(shù)據(jù)顯示,截至4月13日當(dāng)周,美國石油活躍鉆井?dāng)?shù)增加7座至815座,過去12周內(nèi)有10周錄得增長,再創(chuàng)2015年3月來新高。去年同期美國鉆井總數(shù)為847座。更多數(shù)據(jù)顯示,截至4月13日當(dāng)周美國石油和天然氣活躍鉆井總數(shù)增加5座至1008座。

IEA預(yù)計2018年非OEPC產(chǎn)量增幅為180萬桶/日,比2017年70萬桶/日的增幅高了逾一倍。美國能源信息署(EIA)和OPEC均已預(yù)測美國原油產(chǎn)量今年將超過1000萬桶/日, IEA也做出了相同的預(yù)測。需求方面,IEA預(yù)期全球原油需求將增長150萬桶/日,這與上月預(yù)期一致。IEA指出,由于全球經(jīng)濟復(fù)蘇保持健康,國際油價已經(jīng)從6月開始回升了55%,油價上漲有可能會“在一定程度上限制需求增長”。

石油輸出國組織(OPEC)在最新月報中將今年非OPEC產(chǎn)油國產(chǎn)量增幅上調(diào)8萬桶/日,因美國和獨聯(lián)體國家產(chǎn)量繼續(xù)攀升,今年第一季度非OPEC產(chǎn)量增幅已經(jīng)大于預(yù)期。OPEC預(yù)計2018年非OPEC原油產(chǎn)量將同比增加171萬桶/日,而2017年同比增幅為90萬桶/日。OPEC在月報中指出,非OPEC產(chǎn)量“料將以更快的速度增長”,預(yù)計美國將增加150萬桶/日,而加拿大和巴西也將分別增加29萬桶/日和21萬桶/日。

觀點:與原油相關(guān)磨企在國內(nèi)市場仍將承壓,但局面有所改善;同時,原油產(chǎn)業(yè)受地緣政治影響較大,相關(guān)磨企在OPEC成員國市場恐將受沖擊,而非OPEC成員國如美國、獨聯(lián)體國家市場表現(xiàn)或?qū)屟邸?br/>

八、半導(dǎo)體集成電路

國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,2018年一季度我國集成電路產(chǎn)量同比增長15.2%。

另據(jù)韓聯(lián)社消息,全球第一大半導(dǎo)體公司三星電子近日發(fā)布了第一季度初步財報,初步核實公司2018年第一季度的營業(yè)利潤為15.6萬億韓元(約合人民幣926億元),同比增加57.6%,環(huán)比增加3.0%,再創(chuàng)歷史新高。同時,第一季度營業(yè)利潤率達(dá)26.0%,同比增加6.4個百分點,同樣刷新紀(jì)錄。三星電子第一季度的運營利潤超出市場預(yù)期。分析認(rèn)為,主要得力于以存儲芯片為主的全球半導(dǎo)體市場長期景氣。

全球半導(dǎo)體、集成電路市場一季度的火爆同樣在全球半導(dǎo)體設(shè)備龍頭企業(yè)美國應(yīng)用材料公司的2018年財年第一季度財報所驗證。據(jù)該公司一季度財報顯示,2018 年財年第一季度營業(yè)收入創(chuàng)歷史新高。2018 年財年第一季度,公司實現(xiàn)營業(yè)收入 42.04 億美元,同比增長28%,創(chuàng)歷史新高。毛利率45.7%,同比上升 1.6%。營業(yè)利潤11.96 億美元,同比增長 48%。其中半導(dǎo)體設(shè)備成為增長最強勁的板塊,分產(chǎn)品來看,半導(dǎo)體設(shè)備實現(xiàn)收入28.47 億美元,占比 68%,同比增長 32%。亞洲地區(qū)成為最主要市場,中國市場占比不斷提高。分地區(qū)來看,整個亞太地區(qū)實現(xiàn)銷售收入35.69 億美元,占比 85%,同比增長 30%,成為全球最主要的市場。其中韓國地區(qū)收入第一為12.3 億美元,同比增長84%,其主要為半導(dǎo)體設(shè)備銷售,實現(xiàn)收入10.13 億美元,同比增長 103%,主要是三星半導(dǎo)體加大對半導(dǎo)體的投資。中國為第二大市場,收入為9.17億美元,同比增長 42%。

2013-2017年中國集成電路產(chǎn)業(yè)銷售額及增長率

綜合來看,在全球半導(dǎo)體新一輪投資周期下,中國成為最主要的市場,需求占全球的1/3,但產(chǎn)業(yè)自給率嚴(yán)重不足,依賴進(jìn)口。從政策方面,發(fā)展半導(dǎo)體產(chǎn)業(yè)已提升至國家戰(zhàn)略層面,而近期美國封殺中興事件讓國人充分認(rèn)識到國產(chǎn)化的緊迫性。在需求端國產(chǎn)化的大背景廠,國內(nèi)設(shè)備廠有望迎來國產(chǎn)化的機遇。

觀點:未來半導(dǎo)體加工、集成電路領(lǐng)域市場仍將前景可期,特別是中國對核心部件不計成本的國產(chǎn)化開發(fā)將帶來巨大市場潛力,建議相關(guān)磨企早做戰(zhàn)略規(guī)劃,提前布局。

九、陶瓷

隨著2018年第一季度結(jié)束,各上市公司第一季度業(yè)績也塵埃落定。國內(nèi)多家陶瓷及相關(guān)配套類上市公司相繼發(fā)布其第一季度業(yè)績預(yù)告。

蒙娜麗莎預(yù)計第一季度業(yè)績?yōu)閮衾麧?729.74萬元至4558.57萬元,上年同期業(yè)績?yōu)閮衾麧?144.15萬元,預(yù)計增長幅度為-10%至10%。

帝王潔具預(yù)計第一季度業(yè)績?yōu)閮衾麧?796.92萬元至3892.32萬元,上年同期業(yè)績?yōu)閮衾麧?90.8萬元,增長幅度為1890.00%至1940.00%。帝王潔具凈利潤預(yù)計增長近20倍,這或許與2017年帝王潔具成功將歐神諾陶瓷收歸旗下有著重要關(guān)聯(lián)。

國瓷材料預(yù)計第一季度業(yè)績?yōu)閮衾麧?100萬元至7900萬元,上年同期業(yè)績凈利潤4439萬元,增長幅度為60%至78%。

道氏技術(shù)預(yù)計第一季度業(yè)績?yōu)閮衾麧?400萬元至6900萬元,上年同期業(yè)績凈利潤1691.34萬元,增長幅度為278.40%至307.96%。

從已公布的上市公司業(yè)績預(yù)告看來,2018年第一季度陶瓷行業(yè)上市公司延續(xù)了2017年持續(xù)增長的勢頭。

觀點:陶瓷產(chǎn)業(yè)持續(xù)增長勢頭利好相關(guān)磨企

十、手機

工信部旗下中國信息通信研究院發(fā)布了《2018年3月國內(nèi)手機市場運行分析報告》。報告指出,國內(nèi)手機出貨量繼續(xù)延續(xù)下行調(diào)整趨勢。

數(shù)據(jù)顯示,2018年3月,國內(nèi)手機市場出貨量3018.5萬部,同比下降27.9%,一季度國內(nèi)手機市場出貨量8737萬部,同比下降26.1%。

其中,2018年3月,智能手機出貨量為2808.3萬部,同比下降28.6%,占同期國內(nèi)手機出貨量的93.0%。一季度智能手機出貨量為8187萬部,同比下降27%,占同期國內(nèi)手機出貨量的93.7%。

而此前中國信息通信研究院發(fā)布的數(shù)據(jù)顯示,2018年1月國內(nèi)手機市場出貨量同比下降19.4%,2月國內(nèi)手機市場出貨量同比下降37.1%。

這也為意味整個2018年第一季度,中國智能手機廠商廠商延續(xù)了去年第四季度下跌的趨勢。

對于上述數(shù)字,有分析人士認(rèn)為主要有兩點因素導(dǎo)致:第一、2018年第一季度中國智能手機廠商仍然是以去庫存為主,各大廠商新機發(fā)布都集中在3月下旬。數(shù)據(jù)真正止跌要到第二季度。第二、當(dāng)前智能手機市場已經(jīng)進(jìn)入結(jié)構(gòu)化行情,整體大跌背后可能是二三線以下品牌疲軟,而一線品牌應(yīng)當(dāng)處于比較穩(wěn)定狀態(tài)。

觀點:建議與手機產(chǎn)業(yè)鏈相關(guān)磨企持續(xù)密切關(guān)注新技術(shù)帶來的成長,在外觀材質(zhì)方面,包括玻璃、陶瓷等有望替代金屬機身等,這些都將帶來供應(yīng)鏈增量。

綜上,一季度各行業(yè)運行數(shù)據(jù)表明我國經(jīng)濟結(jié)構(gòu)在持續(xù)優(yōu)化,供給質(zhì)量在逐步提升。同時也要注意到貿(mào)易摩擦等外部因素不確定性加大,特別是中美貿(mào)易問題是2018年中國面臨的主要問題。內(nèi)外部的形勢都要求磨料磨具產(chǎn)業(yè)加快結(jié)構(gòu)調(diào)整步伐,為中國高端制造業(yè)的國產(chǎn)化加油助力。中國進(jìn)一步加大改革開放的步伐將為磨料磨具產(chǎn)業(yè)的發(fā)展提供新的機遇,國家加強對知識產(chǎn)權(quán)的保護(hù)力度也將為行業(yè)營造良好的創(chuàng)新氛圍。當(dāng)下,中國經(jīng)濟的發(fā)展容不得任何一個行業(yè)慢騰騰!

手機資訊

手機資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003604號

豫公網(wǎng)安備41019702003604號